「中央銀行デジタル通貨に関する日本銀行の取り組み方針」の公表について

2020年10月9日

日本銀行

要旨

情報通信技術の急速な進歩を背景に、内外の様々な領域でデジタル化が進んでいる。技術革新のスピードの速さなどを踏まえると、今後、「中央銀行デジタル通貨」(Central Bank Digital Currency:以下「CBDC」)に対する社会のニーズが急激に高まる可能性もある。日本銀行では、現時点でCBDCを発行する計画はないが、決済システム全体の安定性と効率性を確保する観点から、今後の様々な環境変化に的確に対応できるよう、しっかり準備しておくことが重要であると考えている。こうした認識のもと、今般、個人や企業を含む幅広い主体の利用を想定した「一般利用型CBDC」について、日本銀行の取り組み方針を示すこととした。

1.CBDCを導入する場合に期待される機能と役割

CBDCには、「ホールセール型CBDC」と「一般利用型CBDC」の2つの形態があるが、わが国において一般利用型CBDCを導入する場合に期待される機能や役割としては、以下のようなものが考えられる。

(1)現金と並ぶ決済手段の導入

当面、現金の流通が大きく減少する可能性は高くないが、仮に将来、そうした状況が生じ、一方で民間のデジタルマネーが現金の持つ機能を十分に代替できない場合には、現金と並ぶ決済手段として、一般利用型CBDCを提供することが考えられる。なお、現金に対する需要がある限り、日本銀行は、現金の供給についても責任をもって続けていく。

(2)民間決済サービスのサポート

現金の流通が減少する事態が生じない場合においても、決済システム全体の安定性・効率性を高める観点から必要であれば、民間決済サービスをサポートするためにCBDCを発行することが適切となる可能性がある。

(3)デジタル社会にふさわしい決済システムの構築

これらに加え、より広い観点から、日本銀行がCBDCを発行したうえで、民間事業者の創意工夫により様々なサービスを上乗せして提供することなどが、デジタル社会にふさわしい安定的・効率的な決済システムの構築に繋がる可能性も考えられる。

2.CBDCが具備すべき基本的な特性

一般利用型CBDCを発行する場合、中央銀行と民間部門による決済システムの二層構造を維持することが適当である。すなわち「間接型」の発行形態が基本となる。

間接型の発行形態のもとで、一般利用型CBDCを発行する場合には、機能面やシステム面で、以下のような基本的特性を具備する必要があると考えられる。

(1)ユニバーサルアクセス

CBDCを「誰でも使える」ものとするためには、送金・支払を行う際に用いる端末、カード等の利用対象者を制限することがないよう、簡便性や携帯性に関する設計面での工夫が必要となる。

(2)セキュリティ

CBDCを「安心して使える」ものとするためには、偽造抵抗力を確保し、各種不正を排除するよう、セキュリティを高める取り組みが必要である。

(3)強靭性

CBDCを「いつでも、どこでも使える」ものとするためには、エンドユーザーが、24時間365日、常に利用できる仕組みが必要となる。システム・通信障害や電力途絶といったオフライン環境下でも利用できる仕組みを確保することも、自然災害の多いわが国において重要なポイントである。

(4)即時決済性

CBDCには、現金と同様の中央銀行マネーとして、決済のファイナリティ(支払完了性)および即時決済性が求められる。また、多数のユーザーによる高頻度の決済を迅速に完了させるためには、システム面での十分な処理性能と将来の利用増加に備えた拡張性が必要となる。

(5)相互運用性

CBDCを運営するシステムについては、民間決済システムなどとの相互運用性を確保していることや、将来の民間決済サービスの高度化などに適応するために柔軟な構造となっていることが重要である。

なお、CBDCを導入する場合でも、上記のうち、ユニバーサルアクセスや強靭性を確保するための取り組みについては、今後の現金の利用状況に応じて段階的に進めていくことが適当かも知れない。

3.考慮すべきポイント

(1)物価の安定や金融システムの安定との関係

CBDCを導入する場合には、金融政策の有効性や金融システムの安定性の観点から、CBDCの機能要件や経済的な設計(発行額・保有額の制限や付利の有無等)については慎重な考慮が必要である。

(2)イノベーションの促進

イノベーションを促進する観点から、中央銀行と民間事業者の協調・役割分担のあり方、すなわち、「日本銀行はCBDCの枠組みや技術的な規格をどこまで定め、どこからを民間事業者の創意工夫に任せるのか」といった点をしっかりと検討していく必要がある。

(3)プライバシーの確保と利用者情報の取扱い

情報の取扱いに関する様々な要請を考慮しながら、中央銀行と民間事業者の役割分担、すなわち「誰が、どの範囲のデータを、どのような条件のもとで取得、管理するか」について検討する必要がある。

(4)クロスボーダー決済との関係

各国中央銀行の動きなどをしっかりフォローしながら、国内利用だけでなく、クロスボーダー決済への活用可能性を確保していくことが望ましい。

4.今後の取り組み方針

日本銀行としては、今後とも、様々な環境変化に的確に対応できるよう必要な準備を進めていく方針である。現時点の予定は以下のとおりである。

(1)実証実験

これまでのようなリサーチ中心の検討にとどまらず、実証実験の実施を通じて、より具体的・実務的な検討を行っていく。まずは、「概念実証」(Proof of Concept)のプロセスを通じて、CBDCの基本的な機能や具備すべき特性が技術的に実現可能かどうかを検証する。そのうえで、必要と判断されれば、パイロット実験の要否について検討する。

- [1] 概念実証フェーズ1

システム的な実験環境を構築し、決済手段としてのCBDCの中核をなす、発行、流通、還収の基本機能に関する検証を行う。 - [2] 概念実証フェーズ2

フェーズ1で構築した実験環境にCBDCの周辺機能を付加して、その実現可能性などを検証する。 - [3] パイロット実験

概念実証を経て、さらに必要と判断されれば、民間事業者や消費者が実地に参加する形でのパイロット実験を行うことも視野に入れて検討していく。

上記のうち、概念実証フェーズ1は、2021年度の早い時期に開始することを目指している。

(2)制度設計面の検討

実証実験と並行して、(1)中央銀行と民間事業者の協調・役割分担のあり方、(2)CBDCの発行額・保有額制限や付利に関する考え方、(3)プライバシーの確保と利用者情報の取扱い、(4)デジタル通貨に関連する情報技術の標準化のあり方などの点について、順次、検討を進めていく。

(3)内外関係者との連携

引き続き、他の中央銀行と密接に連携しながら、CBDCの基本的な特性や実務面に及ぼす影響について理解を深め、自らの検討に活かしていく。

CBDCの導入を検討する場合には、システム面や制度面にとどまらず、広範かつ大規模な取り組みが必要となる。このことを十分に認識して、銀行やノンバンク決済事業者、ITや法律の専門家、関係当局などと協力し、様々な知見を今後の検討に活かすことを重視していく。

はじめに

情報通信技術の急速な進歩を背景に、内外の様々な領域でデジタル化が進んでいる。こうした動きは、ポストコロナの時代において、後戻りすることなく、むしろ加速していくとみられている。

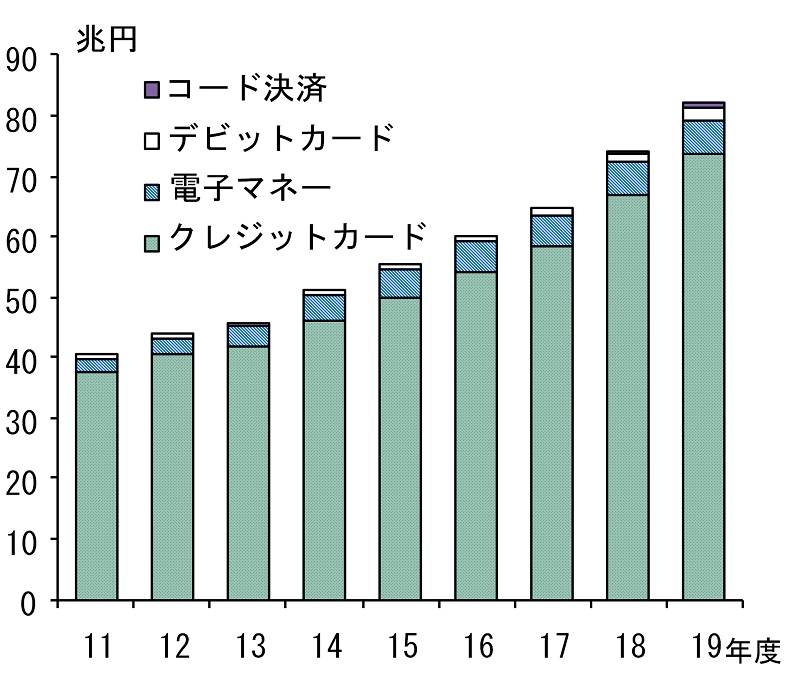

決済の分野も例外ではない。中でも、近年の技術革新を受けたキャッシュレス決済の拡大は顕著である(図表1)。スマートフォンやICカードなど、決済サービスを利用できる媒体の種類が拡がるとともに、フィンテック企業が、キャッシュレスサービスの提供に広く関わるようになっている。

図表1:キャッシュレス決済金額

- (注)クレジットカードは暦年値。

- 13年度までのデビットカードの決済金額は、デビットカード発行金融機関へのサーベイ及びJ-Debitの公表計数から作成。2014年度以降のデビットカード決済金額は「決済動向」の公表値。

- コード決済は暦年値(18年分より計上)。

(出所)日本クレジット協会、キャッシュレス推進協議会等

こうした中、国内外において、新たな決済手段として「中央銀行デジタル通貨」(Central Bank Digital Currency:以下「CBDC」)を発行することの是非が議論されるようになってきている。技術革新のスピードの速さなどを踏まえると、今後、CBDCに対する社会のニーズが急激に高まる可能性もある。他方、CBDCを導入する場合には、システム面や制度面を含め、広範かつ大規模な取り組みが必要である。日本銀行では、現時点でCBDCを発行する計画はないが、決済システム全体の安定性と効率性を確保する観点から、今後の様々な環境変化に的確に対応できるよう、しっかり準備しておくことが重要であると考えている。

もとより、デジタル社会にふさわしい決済システムのあり方については、幅広い関係者とともに考えていく必要がある。この点、CBDCは、単に現金の機能を代替するだけにとどまらず、民間の事業者が、イノベーションを発揮して様々な決済サービスを新たに提供するための基盤となり得るものである。また、このような可能性を有するCBDCについて議論を進めることは、わが国の決済システムの将来像を見つめ直す機会にもなり得る。こうした認識のもと、今般、個人や企業を含む幅広い主体の利用を想定した「一般利用型CBDC」について、日本銀行の取り組み方針を示すこととした。

1.CBDCを導入する場合に期待される機能と役割

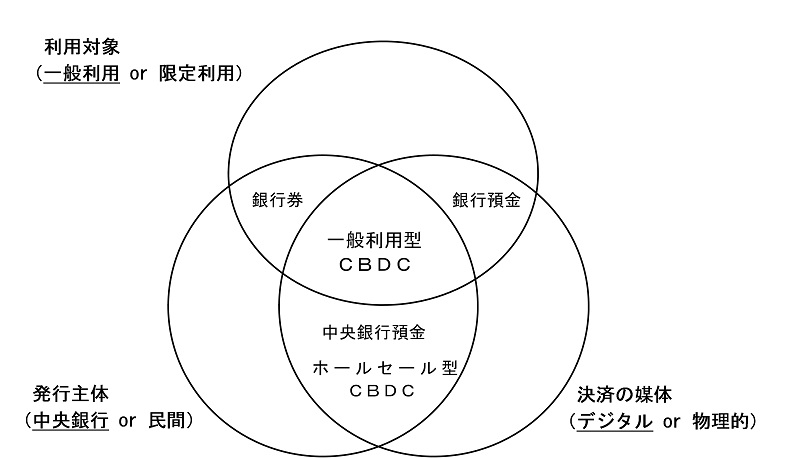

CBDCとは、民間銀行が中央銀行に保有する当座預金とは異なる、新たな形態の電子的な中央銀行マネーである1(図表2)。CBDCは、中央銀行の負債であり、決済の手段として用いられる。また、当該国の法定通貨建てで発行されることを通じて価値尺度として機能する。

- 図表2:通貨の分類

CBDCには、大きく二つの形態がある。一つは、金融機関間の大口の資金決済に利用することを主な目的として、中央銀行から一部の取引先に提供される「ホールセール型CBDC」である。これは、利用者を一部の先に限定した電子的な中央銀行マネーという点で、民間銀行が中央銀行に保有する当座預金と共通している。このホールセール型CBDCについては、分散型台帳技術(Distributed Ledger Technology:DLT)を活用することで、証券取引やデリバティブ取引の決済の効率性を向上させ得るとの指摘がある。実際、欧州では、ホールセール型CBDCとセキュリティトークン(DLT基盤上で発行・管理される電子的な証票の形態をとった証券)を用いて、資金と証券の決済を迅速に行うことについて研究が進められている。

なお、民間の事業主体が、中央銀行の負債(中央銀行預け金等)を裏付け資産としつつ、その信用力を基礎として民間デジタルマネーを発行するケースも考えられる。これ自体は中央銀行が発行する通貨でないためCBDCとは異なるが、最近、欧州を中心に、こうしたスキームのもとで、DLT基盤上の民間トークンマネーを銀行間の資金決済に用いる構想が進められている。

CBDCのもう一つの形態は、本取り組み方針が対象としている、個人や一般企業を含む幅広い主体の利用を想定した「一般利用型CBDC」である。これは、現在の現金通貨(銀行券および貨幣)と同様の機能を有するものであり、ユーザーは、場所や時間を問わず、スマートフォンやICカードなどを用いて、中央銀行から発行された通貨を日々の買い物などに使用することが可能となる。このほか、企業間の資金取引や金融機関間の金融取引を、一般利用型CBDCを用いて行うことも考えられる。この場合は、民間金融機関が発行する預金通貨の機能を補完するものと位置付けられる。

最近では、多くの中央銀行が一般利用型CBDCに関する検討を進めているが、その背景は各国の状況によって区々である。わが国においては、現金流通高の対名目GDP比率が20%程度と高いことなどから、一般利用型CBDCを導入する必要性は当面生じないとの見方も少なくないが、仮に将来、現金の流通が大きく減少する場合には、CBDCの発行により、これを埋め合わせることが必要となる可能性がある。また、そうした事態が生じない場合でも、わが国の決済システムをより良いものとしていく観点から、CBDCの発行が望ましいと判断されることがあり得る。

わが国において一般利用型CBDCを導入する場合に期待される機能や役割を改めて整理すると、以下のとおりである。

- Committee on Payments and Market Infrastructures and Markets Committee, "Central bank digital currencies," March 2018.

(1)現金と並ぶ決済手段の導入

これまで日本銀行は、現金の供給を通じて、「誰でも、いつでも、どこでも、安心して使える」決済手段を国民に広く提供してきており、その役割はデジタル社会のもとでも変わらない。当面、現金の流通が大きく減少する可能性は高くないが、仮に将来、そうした状況が生じ、一方で民間のデジタルマネーが現金の持つ機能を十分に代替できない場合には、現金と並ぶ決済手段として、一般利用型CBDCを提供することが考えられる。

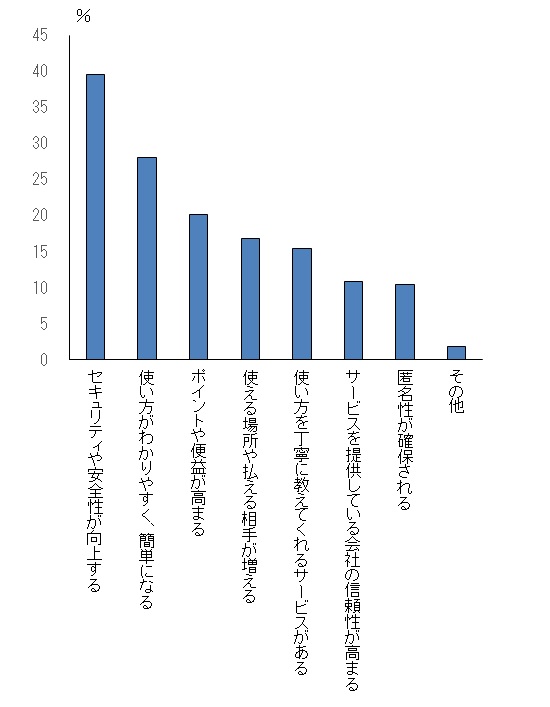

例えば、少子高齢化や都市部への人口流出は、全国各地に現金を流通させるコストを高める方向に作用しており、地域によっては、今後、住民による現金へのアクセスが困難化する可能性がある。この場合、民間のデジタルマネーが現金の機能を完全に代替できるかどうかは明らかではない。とりわけ、「安心して使える」という点で、偽造対策が十分に講じられている現金と同等の地位を獲得することは容易ではない。ちなみに、日本銀行の「生活意識に関するアンケート調査」によれば、キャッシュレス決済サービスの利用開始・拡大のために改善を希望することについて尋ねた質問に対し、「セキュリティや安全性の向上」と答える回答が最も多くなっている(図表3)。このほか、現金には、サービスが提供される地理的な範囲や、決済のファイナリティ(取引相手に支払いを行った時点で当事者間の決済が最終的に完了するという「支払完了性」)といった面で優位性がある。また、将来、現金の流通が減少し、民間のデジタルマネーもその機能を十分に代替できない場合には、中央銀行が法定通貨の発行を通じて安定した価値尺度を提供し続けるという観点から問題が生じる可能性がある。

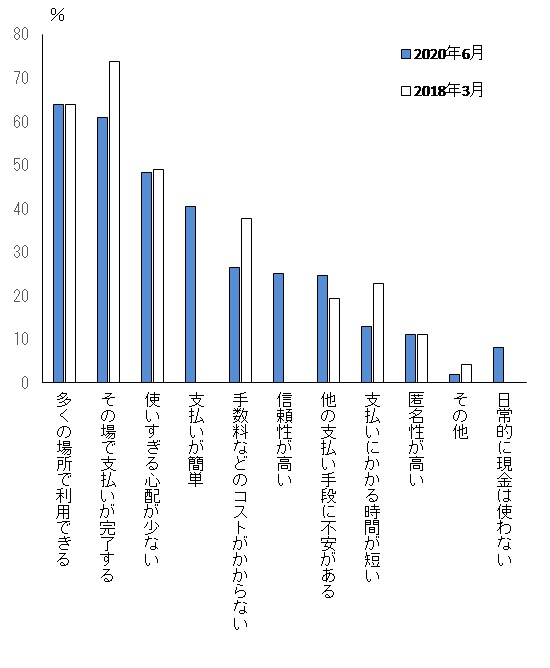

図表3:生活意識に関するアンケート調査

- ▽スマートフォンによる電子マネーやバーコード・QRコード決済の利用開始・拡大のために改善を希望すること

- ▽日常生活の支払いに現金を使う理由

- (注)いずれも複数回答あり。

(出所)日本銀行「生活意識に関するアンケート調査」(2020年6月調査)

なお、これまでわが国では、クリーンで偽札も少ない銀行券に対し、一貫して高い信頼が寄せられてきた。今後も現金に対する需要がある限り、日本銀行は、現金の供給についても責任をもって続けていく。その意味で、CBDCは現金を代替するものではなく、現金と共存し、これを補完するものと位置付けられる。

(2)民間決済サービスのサポート

(1)は、現金の流通が減少するケースを念頭に置いているが、そうした事態が生じない場合においても、決済システム全体の安定性・効率性を高める観点から必要であれば、民間決済サービスをサポートするためにCBDCを発行することが適切となる可能性がある。

現在わが国では、銀行や様々な事業者が決済プラットフォームを顧客に提供し、そのサービスを競い合っている。そうしたもとで、ユーザーからは、店舗によって利用可能なサービスが異なるとか、プラットフォームを跨ぐ個人間送金ができないといった課題も指摘されている。銀行や決済事業者の協調を通じたネットワーク効果が高まらなければ、顧客の利便性は改善せず、銀行や決済事業者も体力を消耗していく懸念がある。他方、新たに発行されたCBDCが橋渡し役になることで、民間のデジタルマネーが相互に交換することが容易となるのであれば、国民の利便性向上と決済システム全体の効率化に繋がる可能性もある。

もっとも、CBDCの発行は、こうしたプラットフォーム間の相互運用性に関する課題を解決する唯一の方法ではない。決済プラットフォーム同士の相互接続や、ノンバンク決済事業者が銀行と共通の決済プラットフォームに参加することも、民間決済の相互運用性を改善する方策になり得る。技術革新における民間の優位性を踏まえると、まずはこうした方向性を追求していくことになると考えられる。

なお、企業間の資金決済や金融機関間の金融取引は、現在、金融機関の預金通貨を利用して行われている。既述のとおり、これらを一般利用型CBDCを用いて行うことも可能であるが、民間において、既存の決済手段の改善や決済システムの高度化など、安全で効率的な決済サービスを提供するための取り組みを進めることはより重要と考えられる。

(3)デジタル社会にふさわしい決済システムの構築

(1)、(2)に加え、より広い観点から、日本銀行がCBDCを発行したうえで、民間事業者の創意工夫により様々なサービスを上乗せして提供することなどが、デジタル社会にふさわしい安定的・効率的な決済システムの構築に繋がる可能性も考えられる。

この点については、例えば、CBDCに取引情報を付加してユーザー間でやり取りしたり、政府の各種システムと連携して国民にサービスを提供するなど、内外において様々なアイデアが議論されている。いずれにせよ、日本銀行を含めた公的部門と民間部門が知恵を出し合うことが重要と考えられる。

2.CBDCが具備すべき基本的な特性

決済システム全体の安定性と効率性を確保するためには、中央銀行と民間事業者による適切な役割分担が必要である。

現在、日本銀行は、銀行等に対して日本銀行当座預金を決済手段として提供し、銀行は、企業や個人に対し、銀行預金を通じて決済サービスを提供している。また、日本銀行は、日本銀行当座預金と引き替えに、銀行に対して現金を供給し、銀行は、銀行預金と引き替えに、企業や個人に対して現金を供給している。

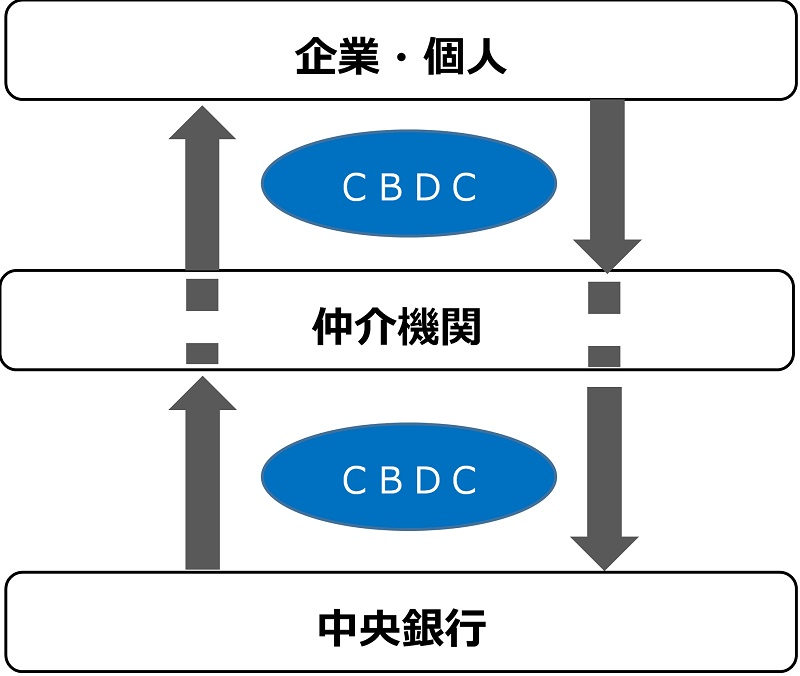

一般利用型CBDCを発行する場合も、こうした中央銀行と民間部門の二層構造を維持することが適当である。すなわち「間接型」の発行形態が基本となる(図表4)。これは、日本銀行が、CBDCというファイナリティのある中央銀行マネーを発行し、全体的な枠組みを管理するとともに、銀行等の仲介機関が、その知見やイノベーションを通じて利用者とのインターフェース部分の改善に取り組むことが、決済システム全体の安定性・効率性の向上に繋がると考えられるためである。CBDCに関する顧客との取引情報を新たなビジネスやサービスに活用することができるのであれば、銀行等にも仲介活動に参加するメリットがあると思われる。

- 図表4:「間接型」の発行形態

間接型の発行形態のもとで、一般利用型CBDCを発行する場合には、機能面やシステム面で、以下のような基本的特性を具備する必要があると考えられる。

(1)ユニバーサルアクセス

CBDCを「誰でも使える」ものとするためには、送金・支払を行う際に用いる端末、カード等の利用対象者を制限することがないよう、簡便性や携帯性に関する設計面での工夫が必要となる。また、ユニバーサルアクセスを実体として確保するためには、人々が端末等を無料または十分安く入手できることが重要となる。

(2)セキュリティ

CBDCを発行した場合、偽造や不正利用を狙った外部からの攻撃が想定されるため、コンピュータ・ネットワークを利用したオンライン型サービスの脆弱性を克服することなどが課題となる。不正発生に伴う通貨への信頼喪失も、中央銀行にとって大きなリスクである。CBDCを「安心して使える」ものとするためには、偽造抵抗力を確保し、各種不正を排除するよう、セキュリティを高める取り組みが必要である。

(3)強靭性

CBDCを「いつでも、どこでも使える」ものとするためには、エンドユーザーが、24時間365日、常に利用できる仕組みが必要となる。システム・通信障害や電力途絶といったオフライン環境下でも利用できる仕組みを確保することも、自然災害の多いわが国において重要なポイントである。

(4)即時決済性

CBDCには、現金と同様の中央銀行マネーとして、決済のファイナリティ(支払完了性)および即時決済性が求められる。また、CBDCは、現金と同様、個人から企業への支払いだけでなく、個人間を含めた双方向の支払いにも利用できるよう設計する必要があるが、そうした多数のユーザーによる高頻度の決済を迅速に完了させるためには、システム面での十分な処理性能と将来の利用増加に備えた拡張性が必要となる。

(5)相互運用性

CBDCという決済手段を土台に民間事業者が様々な決済サービスを提供できるようになれば、CBDCは、現金や中央銀行預け金と異なる、デジタル社会ならではの決済プラットフォームとして機能し得る。このため、CBDCを運営するシステムについては、民間決済システムなどとの相互運用性を確保していることや、将来の民間決済サービスの高度化などに適応するために柔軟な構造となっていることが重要である。

以上がCBDCに求められる基本的特性であるが、実際にCBDCを設計する際には、これらの特性を全て完全に具備することは難しい。例えば、CBDCにオフライン決済の仕組みを導入すれば、セキュリティ(偽造抵抗力等)が低下する懸念があるほか、ユニバーサルアクセスの確保を重視すれば、その分、端末等の開発や配備に要するコストが膨らむ。CBDCと民間決済の相互運用性を高めれば、システムの安定稼動に影響を及ぼす可能性もある。安定的・効率的な決済システムの構築という責務に照らしてバランスよく判断しながら、こうしたトレードオフの問題に適切に対処していくことが必要である。

なお、CBDCを導入する場合でも、上記のうち、ユニバーサルアクセスや強靭性を確保するための取り組みについては、今後の現金の利用状況に応じて段階的に進めていくことが適当かも知れない。例えば、自然災害等で電力が途絶した場合でも、CBDCから現金による決済にスムーズにシフトできる状況が続く限りは、CBDCにオフライン決済を行うための機能を実装しないとの判断もあり得る。

3.考慮すべきポイント

(1)物価の安定や金融システムの安定との関係

わが国では、日本銀行が、現金と日本銀行当座預金からなる中央銀行マネーを一元的に供給し、民間銀行は、中央銀行マネーを核とする信用創造を通じて預金通貨を供給している。

こうした「通貨供給の二層構造」のもとで、CBDCを、現在の銀行券と同じく、中央銀行預け金との交換によって生じる日本銀行の直接の負債と位置付けるのであれば、中央銀行マネー(マネタリーベース)と銀行預金の関係はこれまでと同様である。また、CBDCの発行自体が、直ちに民間銀行の信用創造機能に影響を及ぼすことにはならない。

一方、CBDCの発行により、銀行預金からCBDCへの大幅な資金シフトが生じれば、民間銀行の金融仲介機能に影響を及ぼすことになる。例えば、銀行預金よりもCBDCの利便性が高くなると、銀行預金は大きく減少してしまい、そのことを通じて銀行の信用創造が抑制されるとの指摘がある。こうした点は、金融政策の効果波及ルートに対する影響という点でも注意を要する。

安定的・効率的な決済システムは、日々の生活に不可欠なインフラであるのと同時に、日本銀行が、物価の安定と金融システムの安定という目的を実現するための政策的な基盤でもある。金融政策の有効性や金融システムの安定性の観点から、CBDCの機能要件や経済的な設計(発行額・保有額の制限や付利の有無等)については慎重な考慮が必要である。

(2)イノベーションの促進

民間の銀行やノンバンク決済事業者は、これまでも様々なイノベーションを駆使して新たな決済サービスを提供してきた。中央銀行は、こうした前向きな取り組みをサポートする立場にある。

上述したように、デジタル社会においても、日本銀行は、国民に対して最も基本的な決済手段を提供する責務がある。同時に、民間の事業者が、互いに競争しながら、CBDCという新たな決済手段を活用した多様なサービスを顧客に提供したり、ユーザーフレンドリーなインターフェースを構築したりすれば、国民にとってもより利便性の高い決済システムの構築に繋がると考えられる。

他方、CBDCの利用を通じて一部の事業者や決済プラットフォームのプレゼンスが大幅に拡大し、市場の寡占や独占に繋がるようなことになれば、長い目でみて、サービス価格の歪みやイノベーションの誘因低下を招く懸念がある。

これらを踏まえ、CBDCを発行する場合には、イノベーションを促進する観点から、中央銀行と民間事業者の協調・役割分担のあり方、すなわち、「日本銀行はCBDCの枠組みや技術的な規格をどこまで定め、どこからを民間事業者の創意工夫に任せるのか」といった点をしっかりと検討していく必要がある。

(3)プライバシーの確保と利用者情報の取扱い

匿名性は現金が有する特性の一つであるが、CBDCを発行する場合、この点についてどう対応していくかは重要なポイントとなる。

CBDCが決済手段として広く用いられるためには、プライバシー保護の面で利用者が安心できる設計・運営が求められる。既存の法令との関係では、個人情報保護法等の要請に従い、個人取引情報が適切に保護される必要がある。

一方で、世界的にマネー・ローンダリングおよびテロ資金供与対策(AML/CFT)への対応が求められる中、CBDCについても、こうした規制上の要請を満たすことが必要である。わが国では、「犯罪による収益の移転防止に関する法律」や「外国為替及び外国貿易法」との関係を整理する必要があるほか、この分野における国際的な議論や基準との整合性も意識しなければならない。

なお、上述したように、CBDCの取引を通じて得られる情報は、民間事業者が新たなサービスやビジネスを生み出す源泉となり得るものであり、日本銀行がこれを囲い込むような仕組みは望ましくない。プライバシーの保護と同時に、デジタル社会において、情報の有効活用との調和を図っていくことが重要である。

このように、CBDCの発行を検討するに当たっては、情報の取扱いに関する様々な要請を考慮しながら、中央銀行と民間事業者の役割分担、すなわち「誰が、どの範囲のデータを、どのような条件のもとで取得、管理するか」について検討する必要がある。なお、個人情報の保護やAML/CFTへの対応については、決済以外の分野を含め、公的当局が様々な観点から検討する必要があり、日本銀行としても関係当局としっかり連携していく方針である。

(4)クロスボーダー決済との関係

最近では、グローバル化の進展や世界規模のステーブルコイン構想の影響もあって、より便利で安価なクロスボーダー決済を望む声が強まっている。こうした中、G20などでは海外送金の仕組みを改善するための議論が進められている。例えば、新しい決済インフラの潜在的な役割を模索する中で、複数の国のCBDCを相互に交換できるようにするなど、CBDCの枠組みをクロスボーダー決済の改善に活用する案も検討されている。

現時点では、海外送金にかかる既存システムの改善等に取り組むことが重要との考え方が多いが、今後の状況次第では、先行き、CBDCを活用したスキームが選択肢として浮上する可能性もある。もとより、まずは自国の決済システムの安定性や効率性を改善していくことが重要であるが、海外送金に関する今後の議論の展開にも柔軟に対応できるよう、CBDCの検討を進めるに当たっては、各国中央銀行の動きなどをしっかりフォローしながら、国内利用だけでなく、クロスボーダー決済への活用可能性を確保していくことが望ましい。

各国CBDCの相互運用性を確保していくことの重要性を踏まえると、データフォーマット等の国際標準化についても、各国間で積極的に議論していくことが大切である。

4.今後の取り組み方針

世界的には、CBDC発行に向けて具体的に動いている国がいくつか存在する。こうした国では、国民の現金使用比率が顕著に低下しているとか、自国通貨や決済に関するインフラが未整備であるため、最新のデジタル技術を全面的に採用して一から決済制度を構築するのが効率的であるなど、差し迫った事情がある。わが国にはこのような事情が存在していないこともあり、日本銀行としては、現時点でCBDCを発行する計画はない。

もっとも、技術革新のスピードは速く、今後、CBDCに対する社会のニーズが急激に高まる可能性もある。一方で、国民生活や経済活動に及ぼす影響の大きさに鑑みると、CBDCの設計は慎重かつ十分な時間をかけて行う必要がある。将来、CBDCが必要になった時点で初めて検討を開始するということは、適切な政策対応とはいえない。

こうした点を踏まえて、日本銀行は、数年前から、CBDCに関する調査研究や実験に精力的に取り組んできた。例えば、2016年以降、欧州中央銀行との共同プロジェクトにおいて、ホールセール型CBDCに応用し得る分散型台帳技術等に関する実験を行っている2。

一般利用型CBDCについても、2018年に、日本銀行金融研究所内に「中央銀行デジタル通貨に関する法律問題研究会」を設置し、様々な法的論点に関する検討を実施してきた3。また、民間事業者や有識者との間では、「決済の未来フォーラム」などを通じて、一般利用型CBDCを発行する利点やリスク、民間決済サービスとの関係などについて対話を続けてきた。こうした場において、情報技術の進歩が加速していること、とりわけキャッシュレス決済に関わる技術の進展がめざましいことが確認されたため、本年7月には、実証実験の実施を含め、検討のステージを引き上げるべく、決済機構局内にデジタル通貨グループを発足させた。なお、7月に決定された政府の「経済財政運営と改革の基本方針2020」(骨太方針2020)においても、「CBDCについては、日本銀行において技術的な検証を狙いとした実証実験を行うなど、各国と連携しつつ検討を行う」とされている。

日本銀行としては、今後とも、様々な環境変化に的確に対応できるよう必要な準備を進めていく方針である。現時点の予定は以下のとおりである。

- 2日本銀行と欧州中央銀行の共同研究「Project Stella」の調査報告書(第1~4フェーズ)を日本銀行ホームページに掲載。

- 3中央銀行デジタル通貨に関する法律問題研究会、「『中央銀行デジタル通貨に関する法律問題研究会』報告書」、『金融研究』第39巻第2号、2020年

(1)実証実験

一般利用型CBDCに関し、これまでのようなリサーチ中心の検討にとどまらず、実証実験の実施を通じて、より具体的・実務的な検討を行っていく。検証すべき課題は多岐に渡り、また、今後も進む技術革新の動きを取り込んでいく必要があることから、実証実験においては、民間部門の先端的な技術やノウハウを活用していくことが不可欠である。

実証実験は、相応のスピード感を持ちつつ、以下のとおり、段階的、計画的に進めていくことになる。まずは、「概念実証」(Proof of Concept)のプロセスを通じて、CBDCの基本的な機能や具備すべき特性が技術的に実現可能かどうかを検証する。そのうえで、必要と判断されれば、パイロット実験の要否について検討する。

- [1] 概念実証フェーズ1

システム的な実験環境を構築し、決済手段としてのCBDCの中核をなす、発行、流通(送金)、還収の基本機能に関する検証を行う。この段階では、CBDCに求められる機能や役割を踏まえつつ、発行残高や取引履歴を記録する台帳の管理主体や記録の方法などについても、技術的な観点から実現可能性や課題を探っていく。 - [2] 概念実証フェーズ2

フェーズ1で構築した実験環境にCBDCの周辺機能を付加して、その実現可能性などを検証する。この段階では、CBDCが具備すべき特性(上記2.参照)や、CBDCの導入に当たって考慮すべきポイント(上記3.参照)を踏まえつつ、CBDCに求められる具体的な機能について技術的な検証を行う。 - [3] パイロット実験

概念実証を経て、さらに必要と判断されれば、CBDCの実際のデザインや機能を意識しつつ、民間事業者や消費者が実地に参加する形でのパイロット実験を行うことも視野に入れて検討していく。

なお、上記のうち、概念実証フェーズ1は、2021年度の早い時期に開始することを目指している。その準備作業として、なるべく早く、構築すべき実験環境の基本要件等を特定し、そのうえで、実験に参加・協力してもらう外部ベンダー等を公募する予定である。

(2)制度設計面の検討

実証実験と並行して、制度設計面でも検討を深めていく。この点に関連して、本年7月には、CBDCが現金同等の機能を持つための技術的課題に関するレポートを公表し、一般利用型CBDCに求められるユニバーサルアクセスや強靭性に関する考え方や課題を整理した4。

このほかにも、CBDCの設計に当たっては、上記3.で述べたような考慮すべきポイントが少なからず存在する。それらを踏まえ、今後は、(1)中央銀行と民間事業者の協調・役割分担のあり方、(2)CBDCの発行額・保有額制限や付利に関する考え方、(3)プライバシーの確保と利用者情報の取扱い、(4)デジタル通貨に関連する情報技術の標準化のあり方などの点について、順次、検討を進めていく。

その過程では、これらをテーマに「決済の未来フォーラム」を開催するなどして、民間事業者や有識者との意見交換を積極的に行うほか、関係省庁との対話も進めていきたい。

- 4日本銀行決済機構局、「中銀デジタル通貨が現金同等の機能を持つための技術的課題」、決済システムレポート別冊シリーズ、2020年

(3)内外関係者との連携

他の主要中央銀行も一般利用型CBDCに関する検討を積極化している。そうしたもとで、日本銀行は、本年1月に発足した主要中央銀行と国際決済銀行からなる研究グループに参加するなど、中央銀行間の国際的な連携を強めてきた。本グループでは、一般利用型CBDCの活用のあり方などを議論するとともに、先端的な技術に関する知見の共有を図っており、その成果は、今般公表された報告書5にまとめられている。

そこでも指摘されているとおり、各国の中央銀行は、ホールセール型CBDC、一般利用型CBDCのいずれについても、これまでの抽象的なリサーチ活動から、自国の状況を踏まえたより実務的な政策分析や技術的な実験に軸足を移しつつある。日本銀行としては、引き続き、他の中央銀行と密接に連携しながら、CBDCの基本的な特性やそれが実務面に及ぼす影響について理解を深め、自らの検討に活かしていく。

決済システムの構築は、多くの関係者の協力によるものであり、中央銀行だけで進められるものではない。既述のとおり、CBDCの導入を検討する場合には、システム面や制度面にとどまらず、広範かつ大規模な取り組みが必要となる。日本銀行は、このことを十分に認識して、銀行やノンバンク決済事業者、ITや法律の専門家、関係当局などと協力し、様々な知見を今後の検討に活かすことを重視していく。

また、CBDCを導入するか否かは、最終的に国民の十分な理解が得られるかどうかにかかっている点を踏まえ、今後とも、対外的な説明をしっかりと行っていく所存である。

- 5「主要中央銀行による中央銀行デジタル通貨(CBDC)の活用可能性を評価するためのグループ」(カナダ銀行、イングランド銀行、日本銀行、欧州中央銀行、スウェーデン・リクスバンク、スイス国民銀行、米国連邦準備制度、国際決済銀行)は、2020年10月に"Central Bank Digital Currencies: Foundational Principles and Core Features"と題する報告書を公表。日本銀行ホームページに同報告書の日本語訳を掲載。